Pienten verkkokauppojen alustat

Otathan huomioon, että tämä artikkeli on yli 8 vuotta vanha, joten sisältö ja linkit eivät ole välttämättä ihan ajan tasalla. Tuoreena lukemisena samasta kategoriasta: Verkkokaupan alusta Shopify kasvaa Suomessa tasaisesti.

Vierityspalkin verkkokaupan alustat ja järjestelmät -artikkelisarjassa analysoidaan ja esitellään Suomessa keskeisiä työkaluja, palveluita ja järjestelmiä, joiden avulla verkkokauppiaat voivat kehittää kauppansa toimintaa.

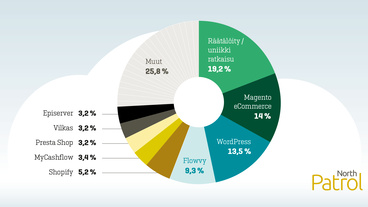

Paytrail teki keväällä katsauksen pienten verkkokauppiaiden käyttämiin verkkokauppa-alustoihin. Otanta ei ole kovin massiivinen, mutta lähes 700 vastausta antaa kuitenkin ihan kohtuullista perspektiiviä siihen mitä järjestelmiä etenkin pienemmät verkkokaupat käyttävät Suomessa. Paytrailin selvitys ei kohdistunut erityisesti pieniin verkkokauppoihin, mutta markkinoinnin kohdistuksen ja vastauksien jakautumisen perusteella tällainen tarkennus lienee perusteltu.

Selvityksen vastauslomake oli keväällä avoinna verkossa, ja Paytrailin mukaan sitä mainostettiin mm. aktiivisessa Verkkokauppiaiden Facebook-ryhmässä (joka on erityisesti pieniä kauppoja pyörittävien yrittäjien vertaisryhmä) sekä Paytrailin omissa markkinointikanavissa.

Pienten kauppojen painottumista otannassa vahvistaa myös tee-se-itse-tekijöiden suuri osuus vastaajissa. Selvitykseen vastanneista peräti 57% oli toteuttanut kauppansa ihan itse. Tässä oli tosin merkittäviä eroja luonnollisesti eri alustojen välillä. Esimerkiksi Shopify:lla kauppansa toteuttaneista 83% oli tehnyt kaupan itse, kun taas Magentoa käyttävistä vain 21% oli itse asennellut ympäristönsä ja askarrellut kauppansa kasaan.

Paytrailia voi pitää varsin neutraalina selvityksen tekijänä, mutta Paytrailin suhde alustatoimittajiin näkyy kyllä raportin sävyssä. Paytrailille kaikki alustatoimittajat ovat tärkeitä kumppaneita, joten selvityksen raportissa yritetäänkin keksiä kaikista alustoista jotain hyvää sanottavaa. Tämän vuoksi katsauksen paras anti jää markkinaosuuksiin, mutta onneksi näissä osuuksissa on monia huomionarvoisia asioita.

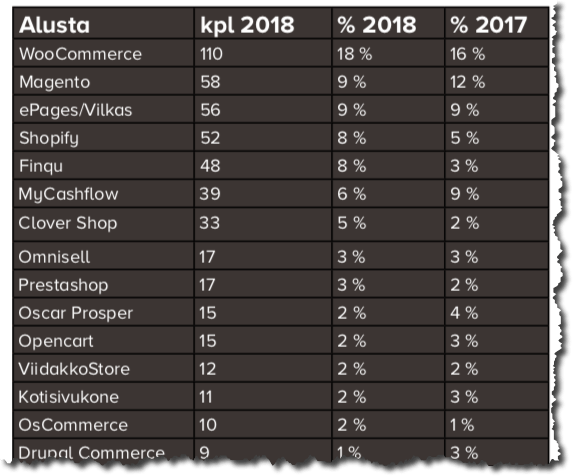

WooCommerce (18%)

Yhdysvalloissa alunperin kehitetty WordPressin WooCommerce-laajennus johtaa vuoden 2018 tilastoa aika kirkkaasti (18%). Tätä ei tosin suurena yllätyksenä voi pitää. WordPress-buumi on ollut todella merkittävä viime vuosina, ja WooCommercen osuus on kansainvälisestikin kasvanut todella lujaa. Monissa mittauksissahan (esim. SimilarTech, BuiltWith) WooCommerce on jo maailman suosituin verkkokauppa-alusta määrällisesti mitattuna. Sama ilmiö näyttää olevan Suomessakin.

WooCommercen iso prosentti selittyy todennäköisesti parhaiten asiakaskunnan laajuudella, koska WooCommercen päällä on hyvin monenlaisia kauppoja. Täten osuus markkinasta on väistämättä kohtuullisen iso, koska mukaan mahtuu niin muutaman sadan euron investoinnilla pystytettyjä kauppoja sekä jopa kymmenien tuhansien eurojen investoinnilla digitoimistojen rakentamia verkkokauppoja.

Käytännössä WooCommerce edellyttää asentamista omille palvelimille tai kumppanitoimistoa, joka vastaa verkkokaupan ylläpidosta. Tämän katsauksen painottumisesta tee-se-itse-tekijöihin kertoo se, että WooCommercenkin oli itse pystyttänyt jopa 40% kyselyyn vastanneista. WooCommercen juuret ovatkin varsin omatoimisessa tekemisessä, ja esimerkiksi valmisteemoja ja muita valmiskilkkeitä löytyy edelleen varsin paljon.

Viime vuosina WooCommercen käyttö on yleistynyt etenkin digitoimistojen keskuudessa, ja tätä suuntausta on tukenut myös WooCommercen ominaisuuksien parantuminen hieman isompien kauppojen näkökulmasta.

Magento (9%)

Nykyisin Adoben omistama yhdysvaltalainen Magento on ehkä hieman yllättäin edelleen toisena (9%). Magenton osuus on kuitenkin viime vuodesta hieman kaventunut, ja todennäköisesti kaventuu entisestään. Magenton uusin versio (versio 2) on niin paljon raskaampi isojen kauppojen alusta, että on vaikea kuvitella sen markkinaosuuden pystyvän mitenkään kilpailemaan vaikkapa WooCommercen tai Shopifyn kanssa. Todennäköisesti Magenton asema selittyy vanhoilla ykkösversion kaupoilla, joita on tässäkin maassa vielä todella paljon.

Magento tuskin keikkuu enää ensi vuonna tämän tilaston kärjessä, vaikka euromääräisesti Magenton ympärillä tehtävä liiketoiminta tuntuukin kasvavan vauhdikkaasti. Magentoa käyttävistä asiakkaista 79% oli käyttänyt ulkopuolista toteuttajaa. Magento-kumppaneiden määrä onkin kasvanut tasaisesti, kun myös isommat integraattorit ovat ryhtyneet tekemään verkkokauppoja Magenton avulla (esim. CGI:n kaltaiset integraattorit).

ePages/Vilkas (9%)

Kolmantena listalla on ePages/Vilkas (9%), joka on kotimainen toimija Tampereelta. Vilkaksen kauppojen osuus on pysynyt prosentuaalisesti samana edellisvuodesta. Vilkas tarjoaa kuukausiveloitteista verkkokauppa-alustapalvelua. Vilkashan kilpailee lähinnä MyCashFlow:n ja Shopify:n kanssa varsin omatoimisista asiakkaista, vaikka Vilkakselta löytyykin myös räätälöitävä ”enterprise-versio” (kuten myös MyCashFlow:lta). Vilkaksen asiakkaista kuitenkin huikeat 91% on tehnyt kauppansa itse, joten asiakaskunta on vahvasti painottunut itsepalvelutuotteen puolelle.

Vilkaksen tuote pohjautuu saksalaiseen ePages-tuotteeseen, jolla on vahva asema lähinnä Saksassa ja sen lähimaissa. Vilkaksen liikevaihto yrityksenä on kasvanut tasaisesti viime vuosina, ja ollut myös kannattavaa. Viimeisin liikevaihtotieto on vuodelta 2017, jolloin liikevaihto oli noin kaksi miljoonaa euroa (2 013 000 euroa), tuloksen ollessa 46 000 euroa.

Shopify (8%)

Kanadalainen Shopify on listalla neljäntenä (8%), kasvattaen osuuttaan edellisvuodesta (vuosi sitten 5%). Shopify tarjoaa Vilkaksen tapaan kuukausiveloitteista verkkokauppa-alustapalvelua. Vilkaksen tavoin huikea prosenttiosuus Shopifyn käyttäjistä on tehnyt kauppansa itse (83%). Shopifyn osuuden kasvua voi pitää erittäin merkittävänä, vaikka Shopifyn tuki on parantunut vasta parin viime vuoden aikana suomen kielelle, kotimaisille maksutavoille ja muille kotimaisille palveluntarjoajille. Olisikin melkoisen yllättävää, jos Shopify ei kaappaa vähintään kakkossijaa ensi vuonna tässä katsauksessa.

Finqu (8%)

Viidentenä katsauksessa on kotimainen Finqu, joka on tehnyt ison hyppäyksen kolmen prosentin osuudesta kahdeksan (8%) prosentin osuuteen. Finqu tarjoaa Vilkaksen ja Shopifyn tapaan kuukausiveloitteista verkkokauppa-alustapalvelua. Finqun asiakkaista täydet 100% on tehnyt kauppansa itse.

Hyvinkäältä lähtöisin olevan Finqun erikoisuutena voi pitää mahdollisuutta verkkokaupan perustamiseen lähes täysin ilman kustannuksia, koska Finqun valikoimaan kuuluu mahdollisuus perustaa oma kauppa pelkästään maksamalla provisio myynnistä (3%).

Finqu on yhtiönä vasta aloittelemassa, ja ainut rekistereissä oleva liikevaihtokausi on vuodelta 2017, jolloin liikevaihtoa kertyi 193 000 euroa, tuloksen ollessa 11 000 euroa miinuksella.

MyCashFlow (6%)

Kajaanilainen MyCashFlow on katsauksessa kuudentena, ja kuuluu hieman prosenttiosuuksia menettäneisiin kauppa-alustoihin, koska on pudonnut yhdeksän prosentin osuudesta kuuteen (6%) prosenttiin. MyCashFlow on Vilkaksen, Shopifyn ja Finqun tapaan kuukausiveloitteinen verkkokauppa-alustapalvelu. MyCashFlow:lla on kuitenkin runsaasti mainostoimisto- ja digitoimistokumppaneita, joiden avulla voi saada omaan verkkokauppaansa asiakaskohtaisen ulkoasun. MyCashFlow:n asiakkaista 39% onkin käyttänytkin kumppania kauppansa toteutukseen, joten verrattuna vaikka Vilkakseen ja Shopifyhyn, on MyCashFlow:n asiakaskunta hieman vähemmän tee-se-itse-porukkaa.

MyCashFlow:n takana oleva yhtiö on kasvanut tasaisesti viime vuosina. Pulse247 Oy:n viimeisin liikevaihto lähestyy jo kahta miljoonaa euroa (1 774 000 euroa) ja yhtiö on ollut varsin kannattava (vuoden 2017 tulos 325 400 euroa).

Clover Shop (6%)

Selkeän hyppäyksen ylöspäin on tehnyt myös Clover Shop, joka on hypännyt kahdesta prosentista kuuteen (6%) prosenttiin. Tampereelta ponnistava Clover Shop on muista kotimaisista tekijöistä hieman poikkeava ratkaisu, koska on omalle palvelimelle asennettava ohjelmisto (WooCommerce ja Magento ovat toki myös tällaisia). Tämä voi tosin olla syynäkin kasvupyrähdykseen, koska tällaisessa mallissa on edelleen puolensa, niin tee-se-itse-tekijöiden kuin kumppanitoimistojen kannalta.

Clover Shopin asiakkaista 36 prosenttia on tehnyt kaupan ulkopuolisen kumppanin avulla, joten jakauma on hyvin lähellä esimerkiksi WooCommercen jakaumaa, jossa on myös yhtä lailla tee-se-itse-tekijöitä ja digitoimistokumppaneita.

Clover Shopin liikevaihto ei ole enää julkinen tieto, mutta yhtiön kannattavuus on ainakin lähtenyt kasvuun (vuoden 2017 tulos 61 000 euroa) muutaman vuoden takaisesta pudotuksesta. Yhtiön takana on käytännössä yksi aktiivinen ohjelmistokehittäjä, joka on kehittänyt ohjelmistoa jo vuosia erittäin pitkäjänteisesti.

Kapeilla prosenttiosuuksilla on paljon hyvin erilaisia järjestelmiä

Kuuden kärki on Paytrailin selvityksessä omassa sarjassaan.

Seuraavien tuotteiden prosenttiosuudet ovat kolme (3%) tai vähemmän, jolloin puhutaan jo alle 20 kaupan lukumääristä tässä otannassa. Näistä useimmat ovat yksittäisten yrityksien tarjoamia omia tuotteita (mm. Omnisell, Oscar Prosper, ViidakkoStore, Kotisivukone). Loput ovat kansainvälisesti jonkin verran käytettyjä verkkokauppaohjelmistoja, jotka ovat kuitenkin jääneet hieman marginaaliin Shopifyn, WooCommercen ja Magenton vallattua viime vuosina markkinaosuuksia. Näitä marginaaliin jääneitä kansainvälisiä tuotteita ovat tässä katsauksessa esimerkiksi Prestashop, Drupal Commerce, Opencart ja OsCommerce.

Tosin esimerkiksi Ranskasta lähtöisin oleva avointa lähdekoodia edustava Prestashop on ihan kohtuullisesti käytetty ohjelmisto ympäri maailman (etenkin Ranskassa ja Venäjällä), mutta ei ole Suomessa onnistunut saamaan kumppaneita laajalti, joten pysynee jatkossakin marginaaliratkaisuna Suomessa. Opencart (UK) ja OsCommerce (Saksa) ovat kumpikin jääneet viime vuosina Prestashopin ja muiden suosittujen alustojen kasvuvauhdista selkeästi jälkeen.

Vain muutamiin mainintoihin jäivät mm. ProCart, Holvi, Hellewi, Refox, Smilehouse (Workspace).

Myös tunnistamaton ”muu” on mielenkiintoinen kategoria, joka nappaa kokonaisosuudesta peräti 13 prosenttia. Paytrailin selvityksessä tähän kategoriaan on luokiteltu kaikki ne verkkokauppajärjestelmät, jotka eivät ole olleet lainkaan Paytrailin valmiiden vaihtoehtojen listalla. Näitä yksittäismainintoja saivat mm. Episerver, Squarespace, Joomla, Hybris. Jos globaaleja tilastoja tarkastelee (esim. Builtwith, Similartech), niin näistä tuotteista lähinnä Squarespace Commerce on poikkeuksellisen tuntematon Suomessa. Tähän on tosin selityksenä se, että Squarespace Commerce tukee lähinnä USA:n markkinoilla olevia maksutapoja ja muita palveluita.

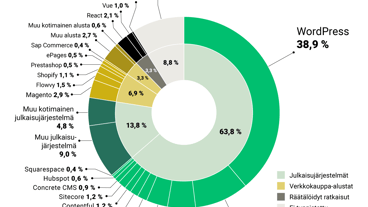

Verkkokauppoja tehdään myös räätälinä kohtuullisen paljon

Paytrailin katsauksessa kategoria ”oma” saa kahdeksan (8%) prosenttia, jolla sijoittuisi tasalukemiin Shopifyn kanssa. Räätälinä tehty palvelu ei olekaan verkkokauppagenressä erityisen harvinaista, ja tämä luku on itse asiassa noussut edellisvuoteen verraten (edellisenä vuonna 6%). Pienten kauppojen kohdalla tätä voi tosin ihmetellä, koska tyypillisempää räätälöinti on todella isojen firmojen kohdalla, joilla on jo taustajärjestelmät kunnossa. Pienten firmojen kohdalla lieneekin kyse jostain erikoisemmasta verkkokaupasta, esimerkiksi lippujen myynnistä, vuokraustoiminnasta, huutokaupoista tai muista ”perustuotekaupasta” poikkeavasta.

Yhteenveto: Verkkokauppojen järjestelmät ovat edelleen hyvin kirjava kenttä

Viime vuosina WooCommercen, Magenton ja Shopifyn nousu ovat olleet huomattavia ilmiöitä verkkokauppajärjestelmien markkinassa, joka on ollut sitä ennen vahvasti sekavaa viidakkoa muistuttava markkinakenttä. Etenkin WooCommerce on ottanut määrällisesti isoa osuutta verkkokauppojen alustana, koska pystyy ainakin toistaiseksi palvelemaan niin pieniä kauppoja kuin jo vähän isompia ja monipuolisempia kauppoja. Myös Magenton siirtyminen kakkosversiossaan merkittävästi raskaampaan sarjaan on avannut nimenomaan WooCommercelle markkinassa uutta tilaa kasvaa ylöspäin. WooCommerce lieneekin matkalla pois aivan pienimpien kauppojen markkinasta, koska siellä kilpailu on yhä verisempää, kun Shopify ja kumppanit pyrkivät valloittamaan täysin palveluna ostettavien verkkokauppa-alustojen markkinaa.

Kotimaiset järjestelmät ovat Suomessa onnistuneet puolustamaan hyvin asemiaan, ja moni tässäkin katsauksessa mainittu firma tekee kohtuullista liiketoimintaa tarjoamalla hyvin samankaltaista palvelua kuin Shopify. WooCommerce ja Shopify alkavat kuitenkin Suomessa olla jo varsin laajalti tuettuja ja käytettyjä ratkaisuja, joten kotimaisten toimijoiden täytyy erottua asioilla joita kansainväliset tuotteet eivät tarjoa. Hyvällä asiakaspalvelulla ja valmiilla integraatioilla kotimaisiin palveluihin pärjännee vielä jonkin aikaa, mutta ainakaan kovin ilmeisiä eivät ole kotimaisten toimijoiden kilpailuedut pidemmän päälle isoja kansainvälisiä toimijoita vastaan.

Täten on helppo ennustaa, että ensi vuonna WooCommerce ja Shopify ovat entistäkin paremmissa asemissa. Magenton markkinakehitys on myös vahvaa, joten sekin varmasti pärjää hyvin, mutta tällainen lukumääriin perustuva katsaus suosii toki aina pienten kauppojen alustoja. Kotimaisten tuotteiden markkinaosuuden voi ennustaa laskevan, mutta hitaasti, koska verkkokauppajärjestelmien vaihtaminen on aina ison työn takana. Nykyisen asiakaskunnan hyvällä palvelulla pärjää vielä pitkään.

Ei tämä sekamelska kuitenkaan ole vuodessa-parissa mihinkään selkeytymässä, ja mitä vakavammin yritykset verkkokauppaansa suhtautuvat, sitä erilaisempia toteutusmallejakin yleensä käytetään.

Lue lisää: Verkkokaupan alustat ja järjestelmät – kaikki artikkelit Vierityspalkissa

—

PS. Kaipaatko asiantuntijanäkemystä verkkokauppasi kehitykseen? North Patrolin konsultit ovat auttaneet kymmeniä verkkokauppoja toiminnan ja järjestelmien kehityksessä. North Patrol on erikoistunut uudistuksien konsultointiin, teknologiavalintoihin ja vaatimusten määrittelyyn. Konsultit tuntevat verkkokauppajärjestelmien lisäksi digimarkkinoinnin järjestelmät, CRM-järjestelmät, tuotetiedon hallinnan työkalut sekä erilaiset toiminnanohjauksen (ERP) järjestelmät. Tutustu verkkokaupan konsultointipalveluihin.